今回はグローバルサポート(Global Support Limited)代表の碓氷厚樹さんに海外在住者向け資産運用のサポートについてお話を伺いました。

最近は世界の株安、円安、そして急激なインフレが世間を騒がせています。将来に備え、海外駐在中に資産運用をはじめておきたい、という方は多いのではないでしょうか。

グローバルサポートでは、海外在住日本人のお金に関する不安や悩みを解決すべく、海外在住だからこそできる保険商品の案内やセミナー・勉強会・無料の個別相談等を行っています。

本記事では、代表の碓氷さんに教えていただいた資産運用のベースとなる考え方をまとめています。海外在住の方の参考になれば幸いです。

碓氷 厚樹

1986.4.14生まれ。名古屋市出身。大学卒業後、保険の総合代理店に就職し生保・損保の営業に従事。その後、商社にて海外営業に従事。海外赴任を経験するなかでGlobal Supportと出会い、2021年にGlobalSupportの事業に参画。

海外での資産運用について

海外での資産運用の個別相談では、普段どのような相談が多いですか?

一番多いのは、海外赴任中に貯まったお金を運用したいというご相談です。

特に日本の銀行は低金利ですから、単に銀行に預金するのではなく、できるだけ安全かつ利回りの高い運用をご希望されます。

運用の目的は、老後資産の構築が多いです。

少し前に年金2000万円問題もメディアに取り上げられ、将来に不安を抱えている方は少なくないですよね。年金の問題はどう捉えれば良いのでしょうか。

年金は必ずお世話になるものなのに、学校で勉強しないですよね。いい機会ですので、なぜ老後資金が不足するのか、日本の年金制度について復習しておきましょう。

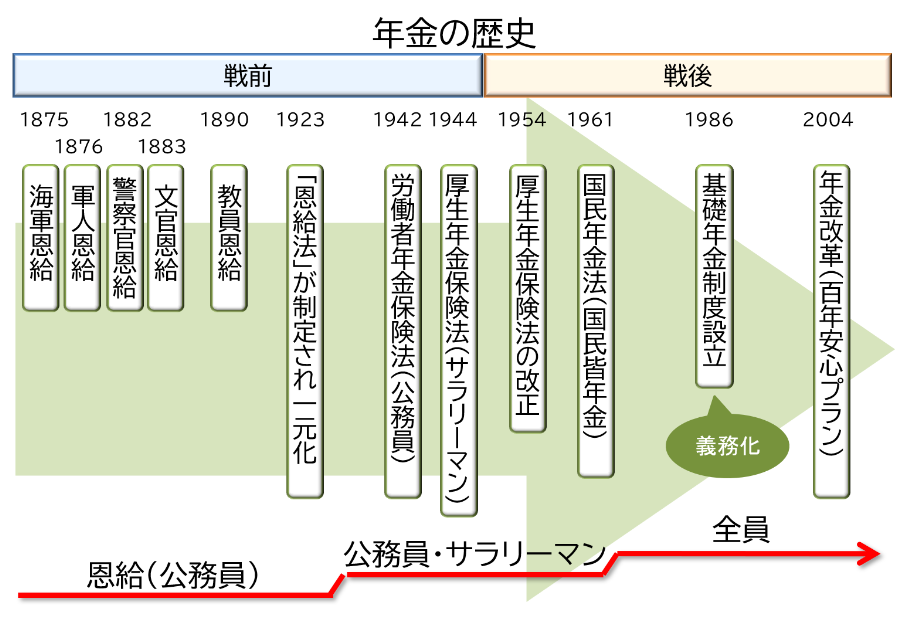

年金の歴史

日本の年金は、元々は軍人への恩給としてスタートしました。その後対象者を公務員に拡大し、更にサラリーマンに、そして国民全体へと増やしていきました。下図は年金の歴史を簡単にまとめたものです。

徐々に対象者が増えていった理由は何ですか。

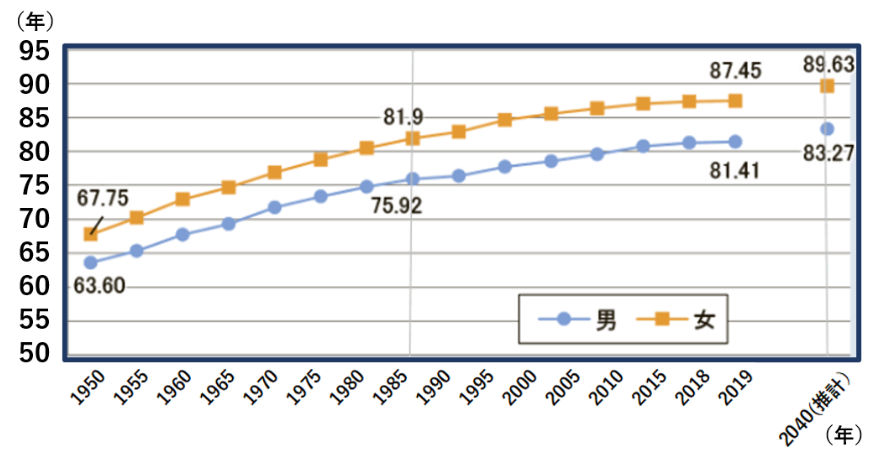

戦前の平均寿命は50歳ぐらいでしたが、戦後の復興と経済成長で平均寿命が一気に延び、年金を必要とする人が増えました。1961年の国民年金法では任意加入でしたが、1986年の基礎年金制度で、年金加入は国民の義務となり現在に至ります。

国民全員から年金を徴収できているなら、基金もそこそこありそうな気がしますが実際はどうなのでしょうか。

日本の年金制度の主軸は「賦課方式(ふかほうしき)」です。賦課方式とは、働く現役世代がお年寄りを支える仕組みです。鈴木さんが現在支払っている年金は、今のお年寄りを支えるために使われています。ですから鈴木さんが引退された後は、その時の現役世代に支えてもらうことになります。

今支払っている分は、自分のために積み立てているのではないのですね。

はい、違います。年金制度導入当初はいわゆる積立方式でしたが、1954年の改正で賦課方式に変更しています。

戦後の日本は、人口は増えていましたので、賦課方式はフィットしました。制度導入時の年金受給開始年齢は55歳で、平均寿命は60歳前後でしたので、一人当たりの年金負担は10年程度の計算です。

なるほど。支える若い現役世代がどんどん生まれ、平均寿命も短かったのですね。

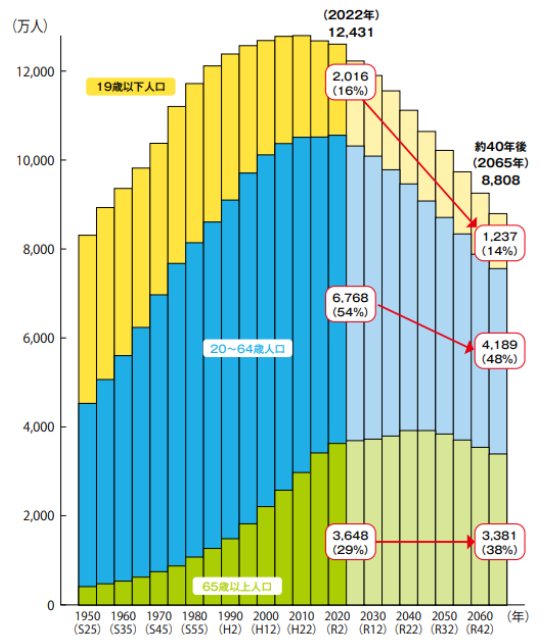

そうなんです。しかし状況は一変しました。それは急速な少子高齢化です。支え手が減り、支えてほしい人が増える少子高齢化社会に、賦課方式では無理が生じます。

出典:財務省ウェブサイト「これからの日本のために財政を考える」から抜粋

https://www.mof.go.jp/policy/budget/fiscal_condition/related_data/202110_kanryaku.pdf

上記グラフの緑部分は、65歳以上の高齢者の割合です。平均寿命が劇的に延びたことで、戦後ずっと右肩上がりに増え続け、しばらく下げ止まっています。

一方人口のピークは2008年でその後減少に転じています。生産年齢人口(=20~64歳の現役世代のこと。グラフの青部分)は、1995年にピークを迎えています。2022年の時点では、現役世代2人でお年寄り1人を支えていますが、40年後(2065年)は、ほぼ現役1人でお年寄り1人を支えなくてはならなくなります。

家族や子どもを養いながら、更にお年寄り1人分の生活を支えるとなると、家計が大変なことになりそうですね。

一般の家庭では非現実的ですよね。そうなると、現役世代の保険料負担を増やしたり、高齢者の年金受給額を減らしたりして、調整するしかありません。

なるほど。。。

支え手を増やすため、今から子育てがしやすい環境を整えたとしても、その子たちが成人し、保険料を納めてくれるのは20年先です。少子高齢化がここまで進んでしまった今、公的年金だけで豊かな老後を送れる時代は、残念ながら終わったと言わざるを得ません。年金が破綻してゼロになることはないにせよ、公的年金は「最低限の生活保障」と捉えるほうがよいと思います。

年金に頼れないとなれば、自分で何とかするしかないですね。

そうですね。金融庁が掲げるスローガン「貯蓄から投資へ」はお聞きになったことがあると思います。国民に投資を勧めるのは、老後の年金問題を自助努力で解決してもらいたいからに他なりません。自助年金作りを応援するために、NISAやiDeCoといった制度も導入されていますよね。詳しくは下記の記事をご参照ください。

iDeCoについて詳しく知りたい方はこちら。

日本の課題は経済・金融教育

いざ自分で運用するにも、何をどうしたらよいのか分かりません。同じような方も多いと思いますが、どうすれば良いのでしょうか。

日本では経済や金融の勉強が義務教育課程にありませんでしたから、鈴木さんがわからないのはある意味当たり前です。実はこの経済教育の欠如が日本の大きな問題だと思っています。どんなにすばらしい資産運用の制度が導入されても、経済・投資教育がセットでないと、正しい使い方ができず、国が求めるような効果は期待できないでしょうね。

日本以外の国はどうなのでしょうか。

弊社がある香港を例に挙げますと、香港も実は日本と同じように、少子高齢化による年金問題を抱えておりました。その解決策として、2000年に強制積立年金制度を導入しました。20歳から65歳まで給与の一部を強制的に拠出し、株式などで運用させ、自分年金を作る制度です。日本の確定拠出年金に近い仕組みです。香港政府が素晴らしかったのは、制度導入前にまず経済教育を義務化し、市民の金融リテラシー向上を目指したことです。そうした助走期間があったおかげで、制度開始後も混乱なく、今や香港人全員が資産運用をしているのと同じです。アメリカ・イギリスなどの金融先進地域も、義務教育課程で経済・金融を勉強するのは当たり前ですし、自分の老後のために資産運用をされている方は多いです。

国によってだいぶ違うのですね。日本人にとっての資産運用は、まだ限られた一部の人のものといった感じですよね。

ニュースになるのは、大抵ネガティブなものばかりですからね。(儲かった話がニュースになることはほとんどありませんよね。)しかし「貯蓄から投資へ」が叫ばれはじめた20年前に、もし鈴木さんが世界株式に10万米ドル投資をしていたら、今頃約37万米ドルになっている計算ですよ。

20年で3.7倍はすごいですね。

株式投資は本質を理解していれば、危ないどころか有効な資産運用ツールのひとつです。しかし株を安く買って高く売って儲けようとしたとたん、それは投資ではなく投機(ギャンブル)になってしまいます。実際日本では、投資のつもりで投機をされている方が本当に多いです。そんな日本の素人投資家(正しくは投機家)を揶揄し「ミセスワタナベ(為替トレードを行う日本人」)とか「ミスターワタナベ(仮想通貨を売買する日本人)」という代名詞が世界の金融業界で使われています。残念ですが反論できない事実です。

投機と投資が別物なんですね。知りませんでした。

円安に負けない資産運用術とは

これから資産運用をご検討中の海外在住日本人は、何から始めるのがよいでしょうか。

資産運用というと、どうしても資産を増やすこと(増強)をイメージしがちですが、本来資産運用の一番の目的は、「資産保全」とか「リスク回避」です。将来「何があるかわからない」を前提に、考えられるリスクを分散・低減し、その次に資産の増強がついてくるイメージです。

最近円安が一気に進みましたが、円安に対するリスクヘッジの方法はありますか。

これは意外と簡単です。複数の通貨に分散しておけばよいです。例えば鈴木さんが現在保有する全財産を、半分を円資産、残り半分を米ドル資産で保有しておくとします。すると鈴木さんにとって円ドルの為替変動はリスクではなくなります。なぜかというと、円が上がればドルが下がります。そして逆もしかりです。上がった分で下がった分を買い戻せば、また元通り半分ずつになり、全体資産の増減はありません。シーソーの関係です。

なるほど、確かにどちらに振れてもトータルでは元通りにできますね。

日本人は、すべての資産が円建てという方が圧倒的に多いです。その場合円高局面はよいのですが、円安局面には大変困ります。

海外在住者はじめ、海外在住日本人にお勧めの通貨分散の割合みたいなものはありますか。

絶対的なものはございませんので、あくまでひとつの目安ですが、直近の生活に必要な分は現地通貨で確保しつつ、残りを世界三大基軸通貨に分けます。一番持っておきたい外貨はやはり米ドルです。米ドルは世界で最も利用され、信用もあり、交換コストが安い通貨です。世界経済=アメリカ経済とも言われますので、一定割合持っておきたい通貨ですね。2/5を円資産、2/5を米ドル資産、1/5 をユーロ資産ぐらいの割合でよいと思います。また少しリスクを取れる方は、中国元も一部保有しておくと面白いかもしれません。

円・ドル・ユーロ・中国元・現地通貨ですね。ではどんな運用をするのがよいでしょうか。すべて銀行預金というわけにはいかないですよね。

銀行預金はインフレに勝てません。価値の目減りを避けるため、しばらく使わないお金は、インフレ率以上の運用を目指したいところです。ではここで、資産運用におけるリスクとリターンの関係性を確認しておきます。

資産運用は、【取ったリスク = 期待できるリターン】です。

つまり将来得られるかもしれないリターンは、取ったリスクの対価ですから、リスクを取らずしてリターンは得られません。銀行預金の金利が低いのは、ローリスクだからです。株式投資が高い利回りなのは、ハイリスクだからです。ローリスクにはローリターン、ハイリスクにはハイリターンとなり、ローリスクでハイリターンと言ったうまい話は、運用の世界では【絶対】ありません。(ここはあえて【絶対】を強調しておきます)もしうまい話だと思ったら、気づけていないリスクが隠れていると思ったほうがよいです。

肝に銘じておきます。

では取るべきリスクですが、老後資金のような、数十年単位で長期運用ができる場合は、時間がリスクを平準化してくれますので、積極的に価格変動リスクや流動性リスクを取っていきます。株式を中心とした運用でよいのですが、単体企業への株式投資はよりリスクが高まり、企業選定も難しいです。ですから分散効果が期待でき、運用コストが安価なETFがよいでしょう。市場は世界株が基本ですが、アメリカ株、日本株、新興国株なども織り交ぜてもよいと思います。

ファンド運用会社の個別投資信託も分散効果と高いリターンが期待できますが、運用報酬・手数料はETFより高いので、必ず事前に確認しましょう。数十年の運用期間では、たかが1%、されど1%です。

運用期間が10年ぐらいの場合はいかがでしょうか。

10年ですと、株式だけの運用は元本割れのリスクが高まります。株式と逆相関の「債券」に一定割合分散投資し、リスクを軽減するのがよいと思います。債券の代表格はやはり米国債です。現行金利でも3%前後です。

プロフェッショナルに任せる

私は老後まで30年近くあるので、積極的にリスクを取ってリターンを目指すべきなのは理解できましたが、やっぱり損するかもしれないという怖さがあります。

そうですね、株式投資は長期的に右肩上がりになるとは言え、短期ではかなり上下変動します。2008年のリーマンショックでは、世界中の株価が1年で半値以下になりました。例えば、2008年前後のトヨタ自動車の株価チャートを見ると、正にジェットコースターです。でも冷静に考えてみれば、リーマンショックで株価が半分になった時、トヨタ自動車の人材や生産能力、企業資産等が実際に半分になったわけではないですよね。企業価値を表すと言われる株価は、局面によってはかなりいい加減なのです。

そして適正価格より安く買えるチャンスがあったとしても、株価下落局面では目先の損失回避を優先し買うことができない場合がほとんどです。行動心理学によると、これは人間の性だそうです。笑

下がっている時は、もっと下がったら怖いので結局買えないという心理ですね。。。何かおすすめの方法はありますか。

私は昔、自分で株式運用(いわゆる投機)で、生計を立てたいと思っていた時期がありました。結局痛い目に遭ったのですが、その失敗から導き出した一つの結論は、何事もその分野の専門家・プロフェッショナルに任せるのが一番だということです。水回りの問題なら水道屋さん、お家のことなら不動産屋さんに相談しますよね。SEOのことなら鈴木さんに聞いた方がいいように、運用のことは運用のプロに任せるのが一番だと思ったのです。

確かに専門家に任せた方が、時間もコストも節約でき、その時間を自分のしたいことに集中できますね。

香港の米ドル建て貯蓄型保険という資産運用

海外在住日本人の資産運用に最適な、お任せ運用みたいなものがあればぜひ教えてください。

最近ご利用が多いのは、外資系大手保険会社が提供する香港の「米ドル建て貯蓄型保険」です。

運用なのに保険商品なのですか?

名前は保険ですが、中身は完全な運用商品です。年齢も健康状態も関係なくお申込が可能です。保険という枠組みを使うことで、運用益の税申告をいちいちする必要がなく、万が一の時も、死亡保険金として指定受取人に支払われるので安心です。

保険の良いとこどりをした運用商品みたいですね。

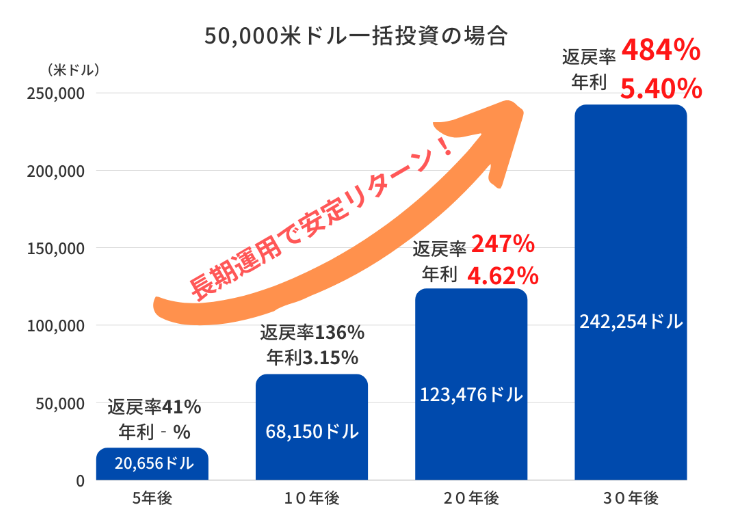

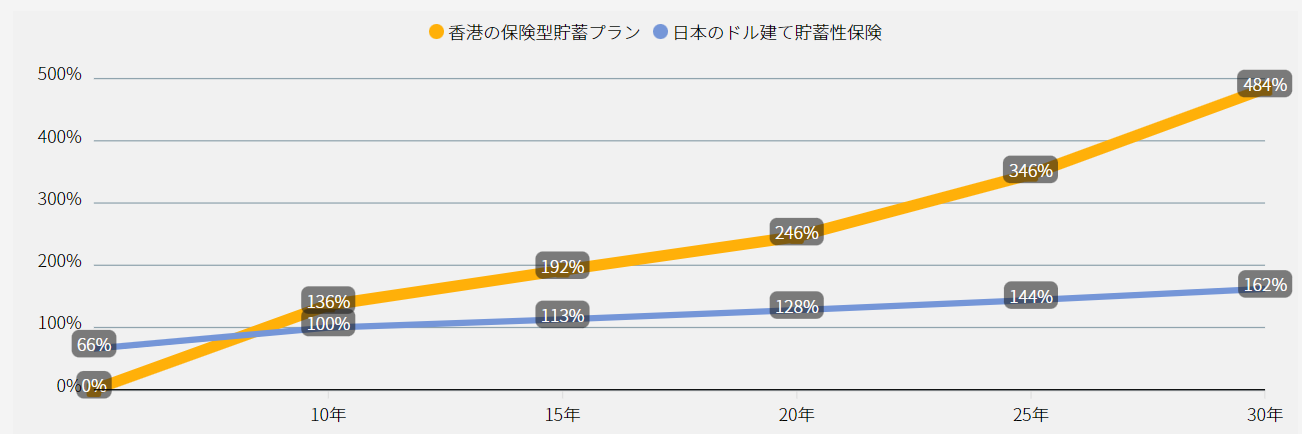

そうですね。例えば、下図はある大手保険会社S社の設計書抜粋です。貯蓄型保険は保障がないため、年齢や性別による将来の返戻金に違いはありません。経過年数による数字はみな一緒となります。

例)5万米ドル一時払いで運用した場合

なるほど。どなたがお申込しても、10年後に1.3倍、20年後に2.4倍の予定返戻率ということですね。

そうです。貯蓄型保険の多くは、保険会社・支払方法等により若干の違いはありますが、大体5~8年ぐらいで元本に到達します。そしてその後は利益の上乗せが安定的に期待できます。若い方ほど運用期間も長くとれると思いますので、複利を味方にした、より有利な運用が可能です。

実質利回りが3~5%前後というのは、今の日本ではすごいです。ちなみに米ドル建ての貯蓄型保険は、日本でも販売されていますが、何が違うのでしょうか。

一番の違いは利回りです。ただ正確には「香港の利回りが高い」ではなく「日本の利回りが低すぎる」が正しいです。

日本の利回りが低いんですか。

高低を判断するには目安が必要です。今回は米ドル建てですので、米国債と保険商品を比較します。ちなみに米国債とはアメリカ政府にお金を貸し、金利をもらう運用です。

信用リスク

破綻し元本・金利が貰えない可能性のことです。民間と言えど大手保険会社であれば破綻リスクはほとんどないでしょう。しかし一国家との比較であれば、やはり保険会社の方がリスクは高いと言えます。

米国債 < 米ドル建て保険商品

流動性リスク

現金化のしやすさのことです。保険商品は満期前の早期解約は大抵元本割れします。一方米国債は満期前でも市場で売却できますし、よほどのことがない限り大きな損失になりません。流動性リスクも保険商品の方が高いです。

米国債 < 米ドル建て保険商品

従って保険商品は米国債よりリスクを取ることになりますので、より高いリターンが期待できるべきですし、またそうでなければ、投資対象になりません。実際香港の保険商品は、米国債より高いリターンが期待できます。

先ほどのご説明にあった、取ったリスクの対価がリターンだからですね。

その通りです。しかし日本の米ドル建て保険商品は、米国債より予定リターンが低いのです。多くの日本人が、定期預金より高利回りという理由で加入していますが、通貨が違う時点で為替の単純比較は無理です。

日本の米ドル建て保険商品で運用するよりも個人で米国債で運用する方が良いというですね。

そうなのです。香港は世界中の顧客を対象とし、金融機関同士が切磋琢磨している金融先進地域です。競争力のない、ましてやリスク・リターンの整合性が取れていない金融商品など買ってもらえるはずがありません。《世界標準の運用》を知っておかないと、知らないうちに損してしまいます。

行きつくところは正しい知識と経済・投資教育なんですね。是非これからも色々教えてください。

チャイナリスクに対応

香港の貯蓄型保険は大変魅力的に見えるのですが、昨今香港と聞くと、チャイナリスク(カントリーリスク)などを懸念される方もいらっしゃると思いますが、その点はいかがでしょうか。

皆さんがおっしゃるチャイナリスク(カントリーリスク)とは、有事に証券が没収されるとか、解約金が受取れない可能性のことだと思いますが、その心配はありません。支払われた保険料は、すぐに米国債や社債・株式といった金融商品で運用されます。そしてすべて電子取引で、現物の株券や債券があるわけではありません。つまり中国政府が契約者のお金を直接どうこうできるはずがありません。

なるほど。

不動産のような資産ではそうはいきませんが、金融資産ならではです。また香港地場の保険会社ではなく、本拠地が香港外の外国籍大手保険会社なら、更に安心度は高まるのではないでしょうか。

《貯蓄型保険活用時のカントリーリスクへの対応》

・外貨建てにする(中国元・香港ドルを避ける)

・外国籍の保険会社を利用する(カントリーリスクの低減)

・大手保険会社を利用する(万が一の際本社からの保証)

香港で営業していても、本拠地が外国の保険会社もあるのですね。香港(中国)ということに過敏になる必要がないのですね。

カントリーリスクは、多かれ少なかれすべての国にございます。それを踏まえ、複数の国に資産を分散保有できるとよいですね。現地居住国と香港と日本に、現地通貨・米ドル・日本円の資産を保有すれば、日本で日本円資産しか持たない方に比べ、かなりのリスク低減になるでしょう。

私もできることから少しずつはじめていこうと思います。

下記項目で3つ以上当てはまる方は、是非一度香港の米ドル建て貯蓄型保険を選択肢の一つとして勉強してみてください。

・米ドル建ての資産を保有されたい方

・株式と債券の両方に分散投資をしたい方

・最低10年以上運用できる方

・絶対損したくない方

・元本を必ず確保したい方

・激しい上下変動を好まない方

・自分では何もしたくない、お任せ運用をご希望の方

・日本以外の国に資産を分散されたい方

・資産をお子さま・お孫様と代々継承をしたい方

私は5項目当てはまりました(笑) でもどうやって勉強したらよいでしょうか。

弊社のホームページに貯蓄型保険の詳細や、資産運用の基礎知識の記事も多数掲載しておりますので是非のぞいてみてください。無料相談も随時受け付けておりますので、お気軽にご利用ください。

まとめ

・日本は少子高齢化の加速により、公的年金のみで豊かな老後は難しい。

・年金に期待できるのは、最低限の生活保障。これからは自助努力による自分年金が必要な時代に。

・資産運用の公式は、「取ったリスクの対価が期待リターン」。

・長期運用を前提に分散投資を心掛ける。

・なんでもその道のプロに任せるのが一番。運用なら運用のプロに任せる。(ETFや投資信託を活用)

・香港の貯蓄型保険という選択肢も一考の価値あり。

海外駐在をきっかけ将来の資産運用や帰国後のことを考える方は多いと思います。資産運用を考える上で、運用方法は色々とありますが、海外在住の方は、一度碓氷さんのような専門家に相談してみることをおすすめします。

最後に、本記事の内容が資産運用を考えている方に少しでもお力になれていたら幸いです。

グローバルサポート会社概要

会社名:Global Support Limited

代表者:碓氷 厚樹(うすい あつき)

お問い合わせ:https://globalsupporthongkong.com/

電話番号:(852) 3579-5315

所在地:Room 607, 6/F., Tower One, Lippo Centre, 89 Queensway, Central, Hong Kong